- 17/05/2018

Υπεραξία μεταβίβασης τίτλων

Τα κέρδη που αποκτούν φυσικά πρόσωπα από μεταβίβαση τίτλων φορολογούνται με 15% (άρθρο 42).

ΥΠΕΡΑΞΙΑ ΜΕΤΑΒΙΒΑΣΗΣ ΤΙΤΛΩΝ

Τα κέρδη που αποκτούν φυσικά πρόσωπα από μεταβίβαση τίτλων φορολογούνται με 15% (άρθρο 42).

Τα κέρδη που αποκτούν φυσικά πρόσωπα από μεταβίβαση τίτλων φορολογούνται με 15% (άρθρο 42).

Η υπεραξία που προκύπτει από μεταβίβαση των ακόλουθων τίτλων, καθώς και μεταβίβασης ολόκληρης επιχείρησης, υπόκειται σε φόρο εισοδήματος φυσικών προσώπων 15%, εφόσον δεν συνιστά επιχειρηματική δραστηριότητα:

α) μετοχές σε εταιρεία μη εισηγμένη σε χρηματιστηριακή αγορά,

β) μετοχές και άλλες κινητές αξίες εισηγμένες σε χρηματιστηριακή αγορά, εφόσον ο μεταβιβάζων συμμετέχει στο μετοχικό κεφάλαιο της εταιρείας με ποσοστό τουλάχιστον μισό τοις εκατό (0,5%),

γ) μερίδια ή μερίδες σε προσωπικές εταιρείες (Ο.Ε.. Ε.Ε.),

δ) κρατικά ομόλογα και έντοκα γραμμάτια ή εταιρικά ομόλογα,

ε) παράγωγα χρηματοοικονομικά προϊόντα.

β) μετοχές και άλλες κινητές αξίες εισηγμένες σε χρηματιστηριακή αγορά, εφόσον ο μεταβιβάζων συμμετέχει στο μετοχικό κεφάλαιο της εταιρείας με ποσοστό τουλάχιστον μισό τοις εκατό (0,5%),

γ) μερίδια ή μερίδες σε προσωπικές εταιρείες (Ο.Ε.. Ε.Ε.),

δ) κρατικά ομόλογα και έντοκα γραμμάτια ή εταιρικά ομόλογα,

ε) παράγωγα χρηματοοικονομικά προϊόντα.

Φορολόγηση της υπεραξίας (φήμης και πελατείας) των ατομικών επιχειρήσεων

Όπως προκύπτει από το άρθρο 42 του ΚΦΕ-Ν. 4172/2013, υπάρχει φορολόγηση της υπεραξίας των άυλων περιουσιακών στοιχείων (φήμης και πελατείας) και των ατομικών επιχειρήσεων, γιατί η πώληση των λοιπών παγίων στοιχείων (μηχανήματα, έπιπλα, σκεύη κλπ) είναι έσοδα επιχειρηματικής δραστηριότητας.

Στη μεταβίβαση ατομικής επιχείρησης που τηρεί απλογραφικά βιβλία, ως τιμή πώλησης και κτήσης θα λαμβάνεται υπόψη το τίμημα που αναγράφεται στη σύμβαση μεταβίβασης.

H τιμή κτήσης εάν δεν μπορεί να προσδιοριστεί, θα θεωρείται ότι είναι μηδενική. Σύμφωνα με την πολ. 1032/26-1-2015, "Ειδικότερα και ενδεικτικά, στοιχεία της ατομικής επιχείρησης κατά το έτος μεταβίβασης και κατά το έτος έναρξης εργασιών,όπως πάγια της επιχείρησης, αποθέματα, απαιτήσεις, υποχρεώσεις κλπ., συμβάλλουν στην εκτίμηση του προσδιορισμού της αξίας πώλησης και κτήσης της μεταβιβαζόμενης επιχείρησης, κατά τον έλεγχο από τη Φορολογική Αρχή".

Φορολόγηση της υπεραξίας στις μεταβιβάσεις τίτλων (μετοχών, μεριδίων ΕΠΕ, μερίδων προσωπικών εταιριών, κλπ.) μη εισηγμένων σε χρηματιστηριακή αγορά

Η υπεραξία είναι η διαφορά: τιμή πώλησης μείον τιμή κτήσης.

Τυχόν δαπάνες που συνδέονται άμεσα με την αγορά ή την πώληση των τίτλων συμπεριλαμβάνονται στην τιμή κτήσης και την τιμή πώλησης και δεν προστίθενται ή αφαιρούνται, αντίστοιχα.

Τυχόν δαπάνες που συνδέονται άμεσα με την αγορά ή την πώληση των τίτλων συμπεριλαμβάνονται στην τιμή κτήσης και την τιμή πώλησης και δεν προστίθενται ή αφαιρούνται, αντίστοιχα.

Προκειμένου για μεταβιβάσεις τίτλων (μετοχών, μεριδίων ΕΠΕ, μερίδων προσωπικών εταιριών, κλπ.) μη εισηγμένων σε χρηματιστηριακή αγορά, ως τιμή πώλησης θα λαμβάνεται αυτή που δηλώνεται από τους συναλλασσόμενους και αναγράφεται στη σύμβαση μεταβίβασης η οποία δεν μπορεί να είναι μικρότερη από την αξία των ιδίων κεφαλαίων της εταιρίας που εκδίδει τους μεταβιβαζόμενους τίτλους κατά το χρόνο μεταβίβασης.

Ως τιμή κτήσης, θα λαμβάνεται η χαμηλότερη μεταξύ αυτής που προσδιορίζεται με βάση την αξία των ιδίων κεφαλαίων της εταιρίας που εκδίδει τους μεταβιβαζόμενους τίτλους κατά το χρόνο απόκτησης των τίτλων και του τιμήματος που αναγράφεται στη σύμβαση μεταβίβασης, κατά το χρόνο απόκτησης των τίτλων.

Ως ίδια κεφάλαια των επιχειρήσεων που τηρούν διπλογραφικά βιβλία, θα λαμβάνονται τα ίδια κεφάλαια όπως αυτά εμφανίζονται στο τελευταίο πριν την ημερομηνία μεταβίβασης μηνιαίο ισοζύγιο της επιχείρησης.

Ως ίδια κεφάλαια των επιχειρήσεων που τηρούν απλογραφικά βιβλία, θα λαμβάνονται τα κεφάλαια όπως προκύπτουν από το καταστατικό ίδρυσης της εταιρίας και τις τροποποιήσεις αυτού.

Επίσης, θα λαμβάνονται υπόψη τυχόν αγορές παγίων, επιδοτήσεις οι οποίες δεν έχουν συμπεριληφθεί στην αξία κτήσης των παγίων και στην κάλυψη λοιπών δαπανών, καθώς και λοιπά στοιχεία που αποδεικνύουν την αύξηση του κεφαλαίου και για τα οποία η εταιρία δεν έχει προβεί σε τροποποίηση καταστατικού.

Τα παραπάνω αποτελούν σε κάθε περίπτωση αντικείμενο ελέγχου της εκάστοτε αρμόδιας ελεγκτικής αρχής.(Σχ. βλ. την σχ. πολ.1032/26-1-2015).

Τίτλοι από κληρονομιά δωρεά ή γονική παροχή

Στην περίπτωση που οι μεταβιβαζόμενοι τίτλοι της παρ. 1 του άρθρου 42 έχουν αποκτηθεί από κληρονομιά, δωρεά ή γονική παροχή, ως τιμή κτήσης των τίτλων αυτών, θα λαμβάνεται ο φόρος που καταβλήθηκε λόγω της αιτίας απόκτησης αυτών.

Φορολογία στα φυσικά πρόσωπα

Το εισόδημα που προκύπτει αποτελεί σε ό,τι αφορά τα φυσικά πρόσωπα φορολογείται αυτοτελώς με 15%.

Φορολογία στα νομικά πρόσωπα

Για τα νομικά πρόσωπα προστίθεται στα υπόλοιπα εισοδήματα και φορολογείται με τις γενικές διατάξεις φορολογίας Νομικών προσώπων.

Για παράδειγμα φορολογούμενος είχε κέρδος από την πώληση εταιρικών μεριδίων ΕΠΕ 150.000€ και ζημία από πώληση μετοχών εισηγμένων στο χρηματιστήριο 87.000€. Η διαφορά 150.000€ – 87.000€ = 63.000€ θα φορολογηθεί αυτοτελώς με συντελεστή 15%.

Για παράδειγμα φορολογούμενος είχε κέρδος από την πώληση εταιρικών μεριδίων ΕΠΕ 150.000€ και ζημία από πώληση μετοχών εισηγμένων στο χρηματιστήριο 87.000€. Η διαφορά 150.000€ – 87.000€ = 63.000€ θα φορολογηθεί αυτοτελώς με συντελεστή 15%.

Ζημιά από μεταβίβαση τίτλων

Όταν κατά τον προσδιορισμό της υπεραξίας από μεταβίβαση τίτλων προκύπτει αρνητικό αποτέλεσμα, η ζημιά αυτή μεταφέρεται για τα 5 επόμενα χρόνια. Η ζημιά αυτή συμψηφίζεται με μελλοντικά κέρδη από υπεραξία μεταβίβασης τίτλων.

Σημειώνεται ότι για τον προσδιορισμό του τελικού αποτελέσματος αν θα είναι κέρδος ή ζημιά, λαμβάνεται υπόψη το αλγεβρικό άθροισμα όλων των πράξεων των τίτλων για όλες τις κατηγορίες π.χ. μη εισηγμένες μετοχές, μερίδια ΟΕ. ΕΕ. ΕΠΕ κ,λπ. (Σχ. βλ. την πολ. 1032/26-1-2015):

Κατά τη στιγμή της μεταβίβασης των τίτλων δεν καταβάλλεται φόρος, ούτε και υποβάλλεται αντίστοιχη δήλωσης υπεραξίας

Σχετικά με την φορολογική διαδικασία της μεταβίβασης των τίτλων και καταβολής του φόρου, έχουν δοθεί από την αρχή οι ακόλουθες διευκρινίσεις με το αρ. πρωτ.: Δ12A 1049253 ΕΞ 17.3.2014, έγγραφο του ΓΓΔΕ:

* Στο άρθρο 43 του νόμου αυτού ορίζεται ότι το παραπάνω εισόδημα φορολογείται με συντελεστή δεκαπέντε τοις εκατό (15%) χωρίς να γίνεται καμία αναφορά στο χρόνο καταβολής του εν λόγω φόρου.

* Επομένως, ο δικαιούχος της ωφέλειας κατά τη στιγμή της μεταβίβασης δεν υποχρεούται στην καταβολή φόρου αλλά ούτε και στην υποβολή αντίστοιχης δήλωσης υπεραξίας, όπως απαιτούσαν οι προϊσχύουσες διατάξεις του ν.2238/1994.

* Αντίθετα, αφού δεν προβλέπεται διαφορετικά από το νόμο, ο δικαιούχος της ωφέλειας θα συμπεριλάβει το αντίστοιχο εισόδημα στην ετήσια δήλωση φορολογίας εισοδήματος στο τέλος του έτους και θα φορολογηθεί σύμφωνα με τα ανωτέρω.

* Κατόπιν των όσων προαναφέρθηκαν διευκρινίζεται ότι, για την υπεραξία που προκύπτει από τη μεταβίβαση των τίτλων που ορίζονται στο άρθρο 42 του ν.4172/2013 δεν απαιτείται η υποβολή δήλωσης φόρου υπεραξίας και η καταβολή του φόρου στην αρμόδια Δ.Ο.Υ.. Για όσες δηλώσεις φόρου υπεραξίας έχουν ήδη υποβληθεί και αφορούν μεταβιβάσεις που έχουν πραγματοποιηθεί από τις αρχές του 2014 και έπειτα και έχει καταβληθεί ο σχετικός φόρος, αυτός θα συμπεριληφθεί στις δηλώσεις φορολογίας εισοδήματος φορολογικού έτους 2014 προκειμένου να ληφθεί υπόψη κατά την εκκαθάριση τους.

* Σχετικά με την υποχρέωση καταβολής του φόρου, δεν προκύπτει ότι υφίσταται κατά το χρόνο μεταβίβασης, αλλά όπως είναι διατυπωμένες οι διατάξεις το τελικό καθαρό αποτέλεσμα (κέρδη μείον ζημίες), που θα προκύψει από τις συνολικές πράξεις του έτους, θα φορολογηθεί με 15% με τη δήλωση φορολογίας του φυσικού προσώπου.

Και βέβαια αυτά επαληθεύονται όπως θα δούμε παρακάτω κατά την συμπλήρωση των κωδικών του πίνακα 4Ε.

Προσοχή: Ως μεταβίβαση, νοείται και η εισφορά των ανωτέρω τίτλων για την κάλυψη ή αύξηση κεφαλαίου εταιρείας.

Επισημαίνεται ότι ελλείψει ρητής διάταξης στο νόμο, η μη συμμετοχή εταίρου, μέλους ή μετόχου στην αύξηση του κεφαλαίου οποιασδήποτε εταιρίας δεν συνιστά μεταβίβαση τίτλων. (πολ.1032/26-1-2015).

Πώληση εισηγμένων μετοχών

Ειδικά η υπεραξία που αποκτά φυσικό πρόσωπο από τη μεταβίβαση μετοχών και άλλων κινητών αξιών εισηγμένων σε χρηματιστηριακή αγορά (στο Χρηματιστήριο Αθηνών ή σε αλλοδαπό χρηματιστήριο), εφόσον αυτή (η μεταβίβαση), αφορά τίτλους που έχουν αποκτηθεί πριν την 1η Ιανουαρίου 2009, απαλλάσσεται της φορολογίας εισοδήματος, ανεξάρτητα του ποσοστού συμμετοχής του μεταβιβάζοντος στο μετοχικό κεφάλαιο της εταιρείας. Αντίθετα, για τίτλους που έχουν αποκτηθεί μετά την 1.1.2009, η απαλλαγή από το φόρο υπεραξίας παρέχεται μόνον όταν ο μεταβιβάζων συμμετέχει στο μετοχικό κεφάλαιο της εταιρείας με ποσοστό μικρότερο από μισό τοις εκατό (0,5%).

Από τα ανωτέρω συνάγεται ότι σε περίπτωση κατά την οποία φυσικό πρόσωπο, φορολογικός κάτοικος Ελλάδος, κατά το χρόνο που πωλεί μετοχές εισηγμένες στο ΧΑ ή σε αλλοδαπό χρηματιστήριο, κατέχει ποσοστό μικρότερο του 0,5% των μετοχών της συγκεκριμένης Α.Ε. της οποίας μεταβιβάζει τις μετοχές, η υπεραξία που προκύπτει από την πώληση αυτή δεν υπόκειται στη φορολογία του άρθρου 42, ανεξάρτητα από το χρόνο απόκτησης των μετοχών, αλλά και τον αριθμό των μετοχών που μεταβιβάζονται.(σχ. βλ. την πολ.1032/26-1-2015).

Ορισμένες απαλλαγές (βλ. και πολ.1032/26-1-2015)

* Η υπεραξία που προκύπτει από τη μεταβίβαση ημεδαπών εταιρικών ομολόγων απαλλάσσεται από το φόρο εισοδήματος. Η απαλλαγή ισχύει και για την υπεραξία εταιρικών ομολόγων που εκδόθηκαν σε χώρες της Ευρωπαϊκής Ένωσης και χώρες ΕΟΧ/ΕΖΕΣ.

* Η υπεραξία που προκύπτει από τη μεταβίβαση μεριδίων αμοιβαίων κεφαλαίων και γενικά από μερίδια των Οργανισμών Συλλογικών Επενδύσεων σε Κινητές Αξίες (ΟΣΕΚΑ), απαλλάσσεται από το φόρο εισοδήματος. Η απαλλαγή ισχύει και για την υπεραξία μεριδίων που εκδόθηκαν σε χώρες της Ευρωπαϊκής Ένωσης και χώρες ΕΟΧ/ΕΖΕΣ. Αντίθετα η υπεραξία που προκύ¬πτει από πώληση μεριδίων τρίτων χωρών φορολογείται επειδή δεν υπάρχει απαλλακτική διάταξη.

* Ως υπεραξία από μεταβίβαση ομολόγων της παραπάνω περίπτωσης δ' κρατικά ομόλογα και έντοκα γραμμάτια ή εταιρικά ομόλογα),δεν νοείται η τυχόν διαφορά που προκύπτει μεταξύ της ονομαστικής αξίας και της αξίας κτήσης των τίτλων αυτών κατά την ημερομηνία λήξης τους, λόγω απόκτησής τους στη δευτερογενή αγορά.

* Η υπεραξία που προκύπτει από τη μεταβίβαση μετοχών ναυτικής πλοιοκτήτριας εταιρείας απαλλάσσεται της φορολογίας ει¬σοδήματος, καθόσον θεωρείται εισόδημα που αποκτάται από το μέτοχο στα πλαίσια εκμετάλλευσης του πλοίου. Με την επιβολή του φόρου του ν. 27/1975 στην πλοιοκτήτρια ναυτική εταιρεία εξαντλείται η φορολογική υποχρέωση από το φόρο εισοδήματος.

* Απαλλάσσεται από το φόρο, το εισόδημα που αποκτούν φυσικά πρόσωπα που είναι φορολογικοί κάτοικοι σε κράτη με τα οποία η Ελλάδα έχει συνάψει σύμβαση αποφυγής διπλής φορολογίας (ΣΑΔΦ) και το οποίο προκύπτει από υπεραξία μεταβίβασης των τίτλων σύμφωνα με τις προηγούμενες παραγράφους υπό την προϋπόθεση ότι υποβάλλουν στη Φορολογική Διοίκηση δικαιολογητικά που αποδεικνύουν τη φορολογική τους κατοικία.

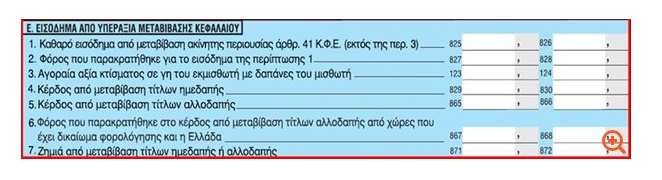

Πως θα συμπληρώσουμε τον πίνακα 4Ε

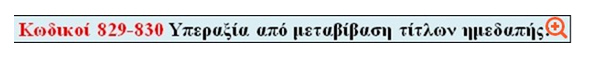

Σύμφωνα με όσα επισημάναμε παραπάνω, στους κωδικούς αυτούς, τα φυσικά πρόσωπα (που δεν ασκούν επιχειρηματική δραστηριότητα), γράφουν το κέρδος (υπεραξία) από μεταβίβαση τίτλων στην Ελλάδα, (που έχουν εκδοθεί από ημεδαπή επιχείρηση) όταν η υπεραξία φορολογείται.

Οι τίτλοι μπορεί να είναι μετοχές μη εισηγμένες στο χρηματιστήριο, μερίδια ΟΕ.. ΕΕ, ΕΠΕ κλπ.

Στους ίδιους κωδικούς καταχωρείται και η υπεραξία από πώληση ατομικής επιχείρησης.

Δεν καταχωρείται σε αυτούς τους κωδικούς η υπεραξία των τίτλων που απαλλάσσεται από το φόρο. (βλ. πιο κάτω: που θα γραφούν κέρδη που απαλλάσσονται).

Είναι αφορολόγητο το κέρδος από πώληση μετοχών εισηγμένων στο χρηματιστήριο που ο πωλητής συμμετέχει στο κεφάλαιο της εταιρείας με ποσοστό κάτω οπό 0,5%.

Σ' αυτή την περίπτωση το κέρδος γράφεται στους κωδικούς 659-660 του πίνακα 6 της δήλωσης.

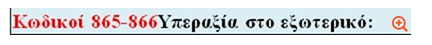

Συμπληρώνεται το κέρδος (υπεραξία) από την πώληση τίτλων του άρθρου 42 του ν.4172/2013 (Κ.Φ.Ε.), όταν οι τίτλοι έχουν εκδοθεί από αλλοδαπή επιχείρηση, και εφόσον βέβαια η υπεραξία φορολογείται.

Δεν καταχωρείται σε αυτούς τους κωδικούς η υπεραξία των τίτλων που απαλλάσσεται από το φόρο. (βλ. πιο κάτω: που θα γραφούν κέρδη που απαλλάσσονται).

Συμπληρώνεται ο φόρος που παρακρατήθηκε στο κέρδος από τη μεταβίβαση τίτλων στο εξωτερικό όταν για τα εισοδήματα αυτά έχει δικαίωμα φορολόγησης και η Ελλάδα που προκύπτει από τη διμερή διακρατική σύμβαση μεταξύ της Ελλάδας και της χώρας από την οποία προέρχεται το εισόδημα.

Όταν άλλα ορίζονται στο εσωτερικό δίκαιο και άλλο στη διακρατική σύμβαση, υπερισχύει αυτό που ορίζεται στη διακρατική σύμβαση. (σχ. βλ. ότι γράψαμε στο 6ο μέρος του οδηγού μας, αναφερόμενοι στο εισόδημα από κεφάλαιο και στους κωδικούς 683-686 στον πίνακα της δήλωσης 4Δ1 τα οποία ισχύουν αναλόγως).

Σύμφωνα με όσα επισημάναμε παραπάνω, όταν κατά τον προσδιορισμό της υπεραξίας από μεταβίβαση τίτλων προκύπτει αρνητικό αποτέλεσμα, η ζημιά αυτή μεταφέρεται για τα 5 επόμενα χρόνια. Συμψηφίζεται με μελλοντικά κέρδη μόνο από υπεραξία μεταβίβασης τίτλων (δεν μπορούν να συμψηφιστούν με κέρδη της ίδιας ή επόμενης χρονιάς από επιχειρηματική δραστηριότητα).

Για τον προσδιορισμό του τελικού αποτελέσματος, αν θα είναι κέρδος ή ζημιά, λαμβάνεται υπόψη το αλγεβρικό άθροισμα όλων των πράξεων των τίτλων για όλες τις κατηγορίες π.χ. μη εισηγμένες μετοχές, μερίδια ΟΕ. ΕΕ. ΕΠΕ κ,λπ. (Σχ. βλ. την πολ. 1032/26-1-2015).

Που θα γραφούν κέρδη που απαλλάσσονται

Όπως υπογραμμίσαμε σε προηγούμενα μέρη του οδηγού μας στον πίνακα 6 και στους κωδικούς 659-660, αναγράφονται τα εισοδήματα που απαλλάσσονται από το φόρο ή φορολογούνται με ειδικό τρόπο και εμφανίζεται πίνακας στον οποίο αναλύονται ανάλογα με την προέλευσή τους.

Συνεπώς στους κωδικούς αυτούς θα γραφούν και τα απαλλασσόμενα κέρδη από υπεραξία μεταβίβασης τίτλων όπως:

ι) τα κέρδη από την πώληση εισηγμένων μετοχών όταν ο μεταβιβάζον (πωλητής) συμμετέχει στην εταιρεία με ποσοστό μικρότερο του 0,5% (περ. β' της παρ.1 του άρθρου 42),

ια) τα εισοδήματα αλλοδαπής προέλευσης που φορολογούνται μόνο στην αλλοδαπή με βάση Σ.Α.Δ.Φ.,

ιβ) κέρδη από μεταβίβαση εισηγμένων μετοχών εφόσον αποκτήθηκαν πριν από την 1η Ιανουαρίου 2009,

ιγ) τα κέρδη από αγοραπωλησία μεριδίων ημεδαπών αμοιβαίων κεφαλαίων ή αμοιβαίων κεφαλαίων κράτους μέλους της Ε.Ε.- ΕΟΧ/ΕΖΕΣ,

ιδ) τα απαλλασσόμενα μερίσματα ημεδαπών και αλλοδαπών ναυτιλιακών εταιρειών,

ιστ) κέρδος από μεταβίβαση τίτλων που αποκτάται από φορολογικό κάτοικο χώρας με την οποία η Ελλάδα έχει συνάψει ΣΑΔΦ (παρ. 8 άρθρο 42 Κ.Φ.Ε.),

ια) τα εισοδήματα αλλοδαπής προέλευσης που φορολογούνται μόνο στην αλλοδαπή με βάση Σ.Α.Δ.Φ.,

ιβ) κέρδη από μεταβίβαση εισηγμένων μετοχών εφόσον αποκτήθηκαν πριν από την 1η Ιανουαρίου 2009,

ιγ) τα κέρδη από αγοραπωλησία μεριδίων ημεδαπών αμοιβαίων κεφαλαίων ή αμοιβαίων κεφαλαίων κράτους μέλους της Ε.Ε.- ΕΟΧ/ΕΖΕΣ,

ιδ) τα απαλλασσόμενα μερίσματα ημεδαπών και αλλοδαπών ναυτιλιακών εταιρειών,

ιστ) κέρδος από μεταβίβαση τίτλων που αποκτάται από φορολογικό κάτοικο χώρας με την οποία η Ελλάδα έχει συνάψει ΣΑΔΦ (παρ. 8 άρθρο 42 Κ.Φ.Ε.),

Θράσος Μίαρης

Φοροτεχνικός

Φορολογικός Συνεργάτης

Επαγγελματικού Επιμελητηρίου Αθηνών